对于大多数商品期货来说,当市场是牛市(看涨的)时,较近月份的合约价格上涨幅度往往要大于较远期合约价格的上涨幅度。因而,远期合约价格与较近月份合约价格之间的价差往往会缩小。在这种情况下,买入较近月份的合约同时卖出远期月份的合约进行套利盈利的可能性比较大,通常将这种套利方式称为牛市套利。一般来说,牛市套利对于可储存的商品并且是在相同的作物年度最有效,例如,买入3月小麦期货同时卖出5月小麦期货。可以适用于牛市套利的可储存的商品包括谷物、大豆及其产品、糖、橙汁、胶合板、木材、猪腩和铜。对于不可储存的商品,如活牛、生猪等,不同交割月份的商品期货价格间的相关性很低或根本不相关,进行牛市套利是没有意义的。

1.牛市套利的例子

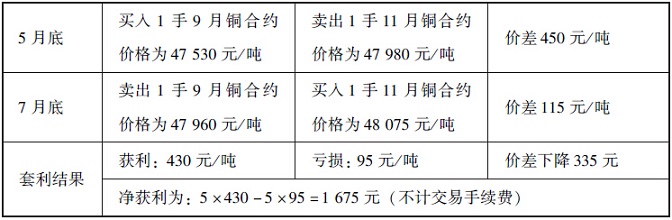

某交易者根据历年期铜市场5月底的9月合约与11月合约之间的价差分析,认为9月合约的价格较低,其与11月合约之间的价差大于正常年份水平,于是交易者决定以每吨47 530元的价格买入1手(5吨)9月铜合约同时以47980元/吨卖出1手11月铜合约,7月30日9月铜价上涨至47960元/吨,11月铜价上涨至48075元/吨,此时该交易者认为9月合约与11月合约之间的价差已经恢复到正常水平,决定双向平仓,最终盈利为:(47960-47530)×5+(47780-48075)×5=1675元若以9月合约与11月合约的出入市价差水平计算, 入市时价差为450元/吨(11月-9月),出场时为115元/吨,用价差变化计算总盈利水平为:(450-115)×5=1 675元/吨。具体情况如下表所示。

牛市套利案例表

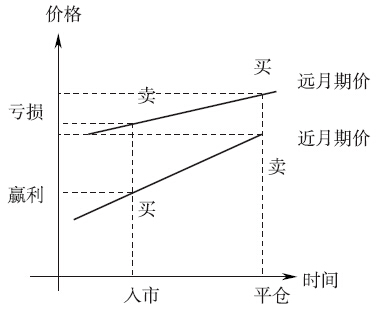

2.牛市套利图解

牛市套利示意图(1)

从图(1)可见,牛市套利中,由于近期月份合约价上涨比远期月份合约价快,价差因此缩小,牛市套利因而获利。

正向市场中牛市套利获利的条件是价差缩小。

对上例来说,即使到时期价没跌,反而上涨了,也不要紧,只要价差减小,仍不会改变赢利的结果。比如到7月底,9月期货合约价跌至47260元/吨,11月期货合约跌至47375元/吨,实际价差仍缩小为115元/吨,该交易者实施平仓,交易结果仍旧是净获利115元/吨(不计交易手续费)。可见,牛市套利是否能获利主要取决于价差能否减小,与期价本身的涨跌是无关的。

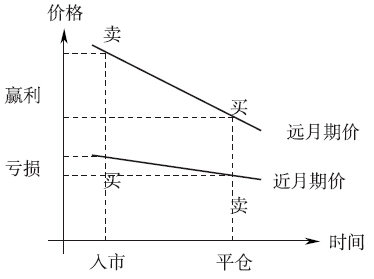

牛市套利示意图(2)

显然,采用牛市套利策略,如果碰到价差迟迟不减小,或者反而有所扩大,那么套利者就免不了白辛苦一场,甚至只能以净亏损结局收场。

京公网安备 110102001604号

京公网安备 110102001604号